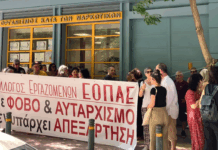

Τις τελευταίες μέρες γινόμαστε μάρτυρες ενός μπαράζ «ενημέρωσης» για την ευαισθησία τραπεζών, funds, servicers απέναντι στους δανειολήπτες με το πάγωμα των επιτοκίων που έχουν φτάσει σε υψηλά επίπεδα. Παράλληλα διευρύνονται τα κριτήρια για την επιδότηση κατά 50% της αύξησης του επιτοκίου. Όλα αυτά με την «παρότρυνση» της κυβέρνησης η οποία βρήκε ένα ακόμα πεδίο προπαγάνδας. Όμως υπάρχουν πολλά προβληματικά σημεία τα οποία βιώνουν με δυσάρεστο τρόπο οι δανειολήπτες.

Τα δύο βασικά μέτρα που ανακοινώθηκαν:

1) Το πάγωμα των επιτοκίων για τα δάνεια των τραπεζών στο ύψος που ήταν στο τέλος Μαρτίου 2023 (για τα funds / servicers τέλος Απριλίου). Το πάγωμα αφορά μόνο τα ενήμερα στεγαστικά δάνεια, συμπεριλαμβάνονται και τα ρυθμισμένα κόκκινα δάνεια και θα έχει ισχύ ένα χρόνο. Στο πάγωμα θα ακολουθήσουν οι servicers, που διαχειρίζονται τα κόκκινα δάνεια από τον επόμενο μήνα.

2) Τη διεύρυνση των κριτηρίων ένταξης στην επιδότηση, των ενήμερων δανειοληπτών, κατά 50% της αύξησης του επιτοκίου από το ειδικό λογαριασμό που έχουν δημιουργήσει οι τράπεζες από τα κέρδη τους.

Κανείς φυσικά δεν μπορεί να είναι αντίθετος σε αυτά. Όμως το θέμα δεν μπορεί να μένει μόνο στην αρχική εικόνα.

Μια κριτική προσέγγιση

Όμως οι τόκοι που πληρώνει δεν σταματούν στο Euribor. Υπάρχει όπως είπαμε το spread που κατά μέσο όρο μπορεί να είναι στο 2,5% και ο φόρος. Επίσης καταβάλλει το χρεολύσιο για τη μείωση του υπολοίπου του δανείου. Όλα αυτά πρακτικά οδηγούν το δανειολήπτη του παραδείγματός μας, για στεγαστικό δάνειο 100.000 ευρώ που θα εξοφληθεί σε 20 χρόνια, στο να καταβάλλει μηνιαία δόση τώρα 692 έναντι 533 ευρώ ένα χρόνο πριν. Δηλαδή η δόση αυξήθηκε κατά 30%.

Παράλληλα όμως ο δανειολήπτης έχασε 4,3% από τον πληθωρισμό ενώ η απώλεια λόγω πληθωρισμού στα είδη διατροφής φτάνει στα 14,3%. Σε επίπεδο εισοδήματος η συνολική αύξηση στο διάστημα Απριλίου 2022 – Απριλίου 2023 είναι 17,8%. Συνεπώς το οικονομικό αδιέξοδο για τους δανειολήπτες είναι προφανές όταν η βασική δαπάνη στα τρόφιμα είναι αυξημένη κατά 14,3% και καλείται να καταβάλει ένα πρόσθετο ποσό δόσης δανείου της τάξης του 30% έχοντας μία αύξηση 17,8% αλλά μόνο για όσους λαμβάνουν τον βασικό μισθό.

Το πάγωμα του επιτοκίου αφορά το ύψος που διαμορφώθηκε στο τέλος Μαρτίου 2023. Την αναλογούσα δόση (692 ευρώ μηνιαία στο παράδειγμά μας) με τους αυξημένους τόκους θα συνεχίσει να την καταβάλλει ο δανειολήπτης για όλη την περίοδο που το επιτόκιο θα είναι παγωμένο.

Την ίδια στιγμή τα καθαρά έσοδα από τόκους, των τεσσάρων συστημικών τραπεζών, διαμορφώθηκαν το 2022 σε 5,4 δισ. ευρώ και τα καθαρά τους κέρδη ανήλθαν στο 3,27 δισ. ευρώ, οφειλόμενα σε μεγάλο βαθμό στην αύξηση των επιτοκίων. Για δε το 2023 προβλέπουν καθαρά κέρδη αυξημένα σε ποσοστό πάνω από 20%.

Σύμφωνα με τα δημοσιεύματα, το πάγωμα επιτοκίου αφορά 27 δισ. ευρώ στεγαστικών δανείων που έχουν λάβει 500 χιλιάδες περίπου δανειολήπτες. Με το πάγωμα του επιτοκίου στο 3,038% (Euribor 3m) έναντι 0% που ήταν τον περασμένο Ιούνιο σημαίνει ότι οι τράπεζες έχουν εξασφαλίσει από αυτά τα δάνεια νέα έσοδα από τόκους ύψους 820 εκατ. ευρώ που καταβάλλουν οι συγκεκριμένοι δανειολήπτες έχοντας μια πρόσθετη μέση μηνιαία επιβάρυνση 137 ευρώ.

Συνεπώς με την απόφαση για πάγωμα των επιτοκίων: α) παγώνει το ύψος της επιβάρυνσης των δανειοληπτών. Όμως ήδη εκεί που έχουν φτάσει οι δόσεις των δανείων οδηγούν σε απόγνωση τους δανειολήπτες, β) διασφαλίζει τα κέρδη των τραπεζών που έχουν φτάσει σε προκλητικό επίπεδο και θα συνεχίσουν να αυξάνονται, όχι από την αύξηση πλέον των συγκεκριμένων επιτοκίων αλλά από όλα τα υπόλοιπα (καταναλωτικά και επιχειρηματικά δάνεια) καθώς και από τις νέες επιβαρύνσεις για υπηρεσίες (τραπεζικές προμήθειες). Κοινώς κατά τη λαϊκή ρήση «μονά κερδίζουν οι τράπεζες, ζυγά χάνουν οι δανειολήπτες».

Το πάγωμα δεν αφορά όλα τα δάνεια. Μόνο τα στεγαστικά και τα επισκευαστικά. Για όλα τα υπόλοιπα δάνεια δεν υπάρχει πάγωμα επιτοκίου. Ακόμα και τα επαγγελματικά και επιχειρηματικά που έχουν δοθεί με εξασφάλιση της κατοικίας του δανειολήπτη δεν εντάσσονται στο πάγωμα.

Όμως και από τα στεγαστικά δεν τα εντάσσονται όλα. Μόνο όσα είναι ενήμερα. Δηλαδή για όσα δεν υπάρχουν καθυστερημένες οφειλές δόσεων. Εάν υπάρχουν καθυστερημένες οφειλές το επιτόκιο θα συνεχίζει να αυξάνεται κανονικά, συσσωρεύοντας νέο χρέος για τον δανειολήπτη με όλους τους κινδύνους που συνεπάγεται αυτό για τον τελικό πλειστηριασμό του ακινήτου. Συνεπώς οι πλέον αδύναμοι, που έχουν πρόβλημα να ανταποκριθούν στις δόσεις και έχουν ήδη τη μεγαλύτερη ανάγκη εκ προοιμίου αποκλείονται.

Η στιγμή που ανακοινώθηκε το πάγωμα επίσης προβληματίζει για τη σκοπιμότητά του. Χρειάστηκε να ξεπεράσει το 3% το Euribor για να δείξουν την ευαισθησία τους οι τράπεζες; Γιατί δεν έγινε νωρίτερα αυτή η κίνηση; Διότι με την εξέλιξη του Euribor, από αρνητικό αρχικά στο 1%, μετά στο 2% και τώρα να ξεπερνά το 3% όλοι κατανοούν, ειδικά με τις οικονομικές συνθήκες που έχουμε στην Ελλάδα, ότι οι δανειολήπτες δεν «βγαίνουν». Λαμβάνοντας υπόψη τη γενικότερη οικονομική συγκυρία στην Ε.Ε. και τις προθέσεις της ΕΚΤ, στο πλαίσιο και της πρόσφατης τραπεζικής κρίσης, τα περιθώρια για νέες αυξήσεις είναι πλέον περιορισμένα. Οι εκτιμήσεις συγκλίνουν ότι δεν προβλέπονται συνολικά αυξήσεις στα επιτόκια πάνω από 0,50%. Συνεπώς οι τράπεζες περίμεναν να φτάσουν κοντά στο ανώτατο όριο οι αυξήσεις των επιτοκίων για να δείξουν την ευαισθησία τους σε ένα μέρος μόνο των δανειοληπτών. Επίσης πολιτικά δημιουργούνται ερωτηματικά για τη συγκυρία ανακοίνωσης του θέματος λόγω των επικείμενων εκλογών.

Επιδότηση 50% της αύξησης του επιτοκίου

Όπως είναι ήδη γνωστό οι τράπεζες από τα 3,27 δισ. καθαρά κέρδη το 2022 θα διαθέσουν συνολικά το τεράστιο ποσό των 50 εκατ. ευρώ για την επιδότηση, ευάλωτων, ενήμερων δανειοληπτών, κατά 50% της αύξησης των επιτοκίων σε σύγκριση με την 30/6/2022. Οι αρχικά μεγάλοι περιορισμοί που μπήκαν όσον αφορά αφενός τα κριτήρια για την ένταξη στα ευάλωτα νοικοκυριά και αφετέρου η προϋπόθεση να είναι ενήμεροι δανειολήπτες είχαν σαν συνέπεια για μία ακόμα φορά οι κυβερνητικοί υπολογισμοί να πέσουν έξω. Ο αριθμός των 30.000 νοικοκυριών που θα επιδοτείτο προφανώς απέχει πολύ από το τελικό αποτέλεσμα μέχρι σήμερα. Είναι και αυτό ένα αξιοσημείωτο δείγμα, πόση σχέση έχει το πολιτικό σύστημα με την πραγματικότητα που βιώνει ο λαός. Η αποτυχία στις συμμετοχές είχε σαν συνέπεια να διευρυνθούν τα κριτήρια της ένταξης στα ευάλωτα νοικοκυριά κατά 30% για να μπορέσουν να ενταχθούν δανειολήπτες και να εξαντληθεί το ποσό της «δωρεάς» των τραπεζών που διαχειρίζεται το υπουργείο Οικονομικών.

Η καθυστερημένη κοινωνική ευαισθησία των τραπεζών δεν λύνει το πρόβλημα που βιώνει συνολικά η κοινωνία, εκτός των άλλων και από τον οικονομικό στραγγαλισμό λόγω και της αύξησης των επιτοκίων. Οι λύσεις αυτής της μορφής προωθούνται για την προβολή των τραπεζών και της εκάστοτε κυβέρνησης, ιδιαίτερα όταν είμαστε σε προεκλογική περίοδο, αλλά δεν απαντούν στην ουσία του προβλήματος. Οι λύσεις πρέπει να αναζητηθούν στη δραστική μείωση των επιτοκίων, τη διαγραφή χρέους σε αναλογία και σύνδεση με τη μνημονιακή μείωση των εισοδημάτων και οι δόσεις να επιτρέπουν στο λαό να ζει αξιοπρεπώς.