Η δημοσίευση των οικονομικών αποτελεσμάτων για τη χρήση 2014 των τεσσάρων συστημικών τραπεζών (Εθνική, Πειραιώς, Alpha, Eurobank) επιβεβαιώνει την εκτίμηση ότι το ελληνικό τραπεζικό σύστημα εξακολουθεί να αποτελεί τον μεγάλο ασθενή της ελληνικής οικονομίας και ο δημόσιος έλεγχός του είναι αναγκαιότητα και όχι επιλογή.

Πώς εξελίχθηκαν τα βασικά μεγέθη των τεσσάρων τραπεζών (σε επίπεδο ομίλων);

1. Καταθέσεις: Το σύνολο των καταθέσεων ανήλθε σε 203,5 δισ. ευρώ, στα ίδια περίπου επίπεδα με το 2013 (αύξηση 1%). Όμως το δίμηνο Ιανουαρίου- Φεβρουαρίου 2015 η εκροή καταθέσεων ανήλθε σε 23,2 δισ. ευρώ δημιουργώντας προβλήματα ρευστότητας.

2. Δάνεια: Συνεχίστηκε η απομείωση του δανειακού χαρτοφυλακίου των τεσσάρων τραπεζών, με εξαίρεση την Εθνική (μηδενική μεταβολή). Το σύνολο των δανείων ανήλθε σε 220,1 δισ. και ήταν μειωμένο κατά 8,2 δισ. σε σύγκριση με το 2013. Η συνεχιζόμενη μείωση των δανείων δεν οφείλεται μόνο σε λόγους ρευστότητας αλλά και στην κακή οικονομική κατάσταση της πλειοψηφίας των επιχειρήσεων και στην έλλειψη επενδυτικού ενδιαφέροντος.

3. Ενεργητικό: Η υπερσυγκέντρωση του τραπεζικού κεφαλαίου στην Ελλάδα φαίνεται από τον δείκτη Ενεργητικό προς ΑΕΠ που είναι 1,94% που σημαίνει ότι το συνολικό ενεργητικό των τεσσάρων τραπεζών (353 δισ. ευρώ περίπου) είναι διπλάσιο του ΑΕΠ. Πρόκειται για τον υψηλότερο δείκτη στην Ευρωπαϊκή Ένωση και καθιστά αναγκαίο τον δημόσιο έλεγχο των τεσσάρων τραπεζών.

4. Μη εξυπηρετούμενα δάνεια (μ.ε.δ.): Συνεχίσθηκε η αύξησή τους με αποτέλεσμα ο σχετικός δείκτης (επί του συνόλου των δανείων) να κυμαίνεται μεταξύ 31,9% (Εθνική) και 38,8% (Πειραιώς). Αξίζει να σημειωθεί ότι η Τράπεζα Πειραιώς παρά τη σκανδαλώδη ενίσχυσή της με υγιή χαρτοφυλάκια άλλων τραπεζών, παρουσιάζει σήμερα τον υψηλότερο δείκτη μ.ε.δ. Υπενθυμίζεται ότι η ανακεφαλαιοποίηση των τραπεζών δεν έγινε μόνο για την κάλυψη των απωλειών που είχαν από το PSI+ αλλά και για τις ζημίες από τα μ.ε.δ. εσωτερικού και εξωτερικού(!).

5. Οι προβλέψεις που έχουν διενεργηθεί για την κάλυψη των μ.ε.δ. κυμαίνονται ως ποσοστό μεταξύ 62% (Alpha) και 56,3% (Eurobank) και έχουν επιβαρύνει τα αποτελέσματα. Στην πράξη αυτό σημαίνει ότι εάν διαγραφούν τα μ.ε.δ. στο ύψος των προβλέψεων δεν θα υπάρξει καμία περαιτέρω επιβάρυνση των αποτελεσμάτων.

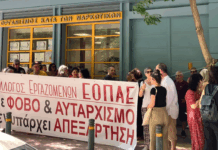

6. Καθαρά αποτελέσματα: Εκτός από την Εθνική που παρουσίασε καθαρά κέρδη (66 εκατ.) λόγω της θυγατρικής Finansbank (Τουρκία), οι υπόλοιπες τράπεζες κατέγραψαν σημαντικές ζημίες: Πειραιώς (1,97 δισ.), Eurobank (1,21 δισ.), Alpha (329 εκατ.). Τα ζημιογόνα αποτελέσματα προέκυψαν παρά την αύξηση του επιτοκιακού περιθωρίου λόγω της μείωσης του κόστους χρήματος (μείωση επιτοκίου προθεσμιακών καταθέσεων και φθηνότερη χρηματοδότηση από την ΕΚΤ) και της σημαντικής μείωσης των δαπανών προσωπικού (μείωση μισθών, εθελούσιες έξοδοι που είχαν ως αποτέλεσμα μόνο στην Alpha και την Πειραιώς να καταργηθούν περίπου 3.500 θέσεις εργασίας).

Τα παραπάνω στοιχεία τεκμηριώνουν την ασθένεια των τεσσάρων συστημικών τραπεζών και τη συνεχιζόμενη βλάβη που εξακολουθούν να προκαλούν στο σύνολο της οικονομίας. Είναι χαρακτηριστικό ότι σε περιβάλλον οικονομικής ασφυξίας επιχειρήσεων και νοικοκυριών και αποπληθωρισμού (που επιβαρύνει τα επιτόκια δανεισμού) όλες οι τράπεζες επιλέγουν να αυξήσουν την εκμετάλλευση των δανειοληπτών τους με τη διεύρυνση του επιτοκιακού περιθωρίου και μάλιστα καυχώνται για την αύξηση των εσόδων από τόκους που κατέγραψαν στους ισολογισμούς τους. Ακόμη συνεχίζουν να καταργούν θέσεις εργασίας μειώνοντας τις προοπτικές απασχόλησης της νεολαίας.

Είναι βέβαιο ότι χωρίς τη δραστική αντιμετώπιση των μη εξυπηρετούμενων δανείων (μετά την ουσιαστική ρύθμιση των οφειλών στο δημόσιο και τα ασφαλιστικά ταμεία), δεν θα υπάρξει ουσιαστική βελτίωση των οικονομικών στοιχείων των τραπεζών αλλά και ανάκαμψη της οικονομίας. Ο δημόσιος έλεγχος των τεσσάρων τραπεζών θα επιτρέψει την ουσιαστική χρήση εργαλείων ρύθμισης αυτών των δανείων, τα οποία έχουν στη διάθεσή τους οι τράπεζες (από την αναδρομική μείωση επιτοκίων μέχρι τη μερική ή ολική διαγραφή δανείων) ώστε να διευκολυνθούν οι δανειολήπτες αλλά και να προστατευθεί το δημόσιο συμφέρον.

ΥΓ. Η επιστροφή του ποσού 1,2 δισ. ευρώ από το Ταμείο Χρηματοπιστωτικής Σταθερότητας στον Ευρωπαϊκό Μηχανισμό Χρηματοπιστωτικής Σταθερότητας επαναφέρει το παλαιό ερώτημα «ανίκανοι ή συνένοχοι;» για τον κ. Στουρνάρα και την κ. Σακελλαρίου. Πόση επιπλέον ζημία πρέπει να προκαλέσουν για να αντικατασταθούν;

Ερανιστής: Γιώργος Τοζίδης