1 Είναι γνωστό, ότι, οι κεντρικές τράπεζες των αναπτυγμένων οικονομιών (ΗΠΑ, Μ.Β., Ε.Ε. κ.τ.λ) πληρώνουν τόκους στις καταθέσεις (η επίσημη ορολογία είναι: διευκόλυνση καταθέσεων) των εμπορικών τραπεζών που κατατίθενται για περίοδο «μιας νύχτας» (over night ) σε αυτές. Δεν ήταν πάντα έτσι. Αυτή είναι μια πρόσφατη απόφαση και προφανώς σχετίζεται με τις θεσμικές αλλαγές που επήλθαν στο τραπεζικό σύστημα από την δεκαετία του 1980 με κύριο σημείο καμπής την επίσημη κατάργηση του νόμου Stiegel-Glass από την κυβέρνηση Clinton το 1999 (1). Το Σύστημα ΕΚΤ άρχισε να καταβάλλει τόκους προς τις εμπορικές τράπεζες μέσω των εθνικών τραπεζών από το 1999. Πριν από την έναρξη λειτουργίας της Ευρωζώνης το 1999, οι περισσότερες ευρωπαϊκές κεντρικές τράπεζες δεν πλήρωναν τόκους στα υπόλοιπα των καταθέσεων των τραπεζών. Όχι μόνο δεν πλήρωναν αλλά υποχρέωναν τις τράπεζες να διατηρούν υψηλές δεσμεύσεις καταθέσεων. Αναφέρω ότι κατά τη διάρκεια των δεκαετιών του 1970 και του 1980, για παράδειγμα, η Bundesbank απαιτούσε από τις εμπορικές τράπεζας υψηλό ποσοστό υποχρεωτικών καταθέσεων, βεβαίως χωρίς καμία καταβολή τόκων προκειμένου να αποτρέψει μεγάλες εισροές χρημάτων στη χώρα (πρόκειται για τη γνωστή πράξη αποστείρωσης – sterilization ). Την ίδια πολιτική άλλωστε ακολουθούσε και η Τράπεζα της Ελλάδος, μέχρι λίγα χρόνια πριν την ένταξή της στο Σύστημα της ΕΚΤ. Αλλά και οι υπόλοιπες ΚΤ τουλάχιστον των χωρών της Δύσης. Η Federal Reserve εισήγαγε την πρακτική πληρωμής τόκων στα υπόλοιπα των τραπεζικών καταθέσεων των εμπορικών τραπεζών που κατατίθενται σε αυτήν αμοιβή των υπολοίπων των τραπεζικών αποθεματικών μόνο το 2008.

Έτσι, πριν από το 2000, η γενική πρακτική ήταν να μην αμείβονται τα υπόλοιπα των τραπεζών.

2 Ας προχωρήσουμε στην παρουσίαση των στοιχείων που δείχνουν με καθαρότητα το πως το παρόν πλαίσιο άσκησης της νομισματικής πολιτικής (του οποίου ο βασικός δίαυλος για τον επηρεασμό της οικονομικής δραστηριότητας είναι το τραπεζικό σύστημα και άρα κατέχει δεσπόζουσα θέση σε αυτή τη διαδικασία) επιτρέπει στο τραπεζικό σύστημα να αυξάνει την κερδοφορία του άκοπα και μάλιστα χρησιμοποιώντας πόρους του Συστήματος ΕΚΤ εις βάρος της κοινωνίας η οποία, ως γνωστόν, έχει εμπιστευθεί στο ΣΕΚΤ την έκδοση χρήματος. Προσοχή! Η κοινωνία εμπιστεύεται την εκάστοτε ΚΤ ότι το χρήμα που εκδίδει θα είναι αξιόπιστο ως προς τη διατήρηση της αγοραστική της δύναμης και όχι το αντίθετο που εντέχνως αφήνεται να διαχέεται στην κοινωνία, ταυτίζοντας εντελώς λανθασμένα (μπορεί και σκοπίμως) τη λειτουργία της ΚΤ με αυτή των Εμπορικών τραπεζών (2).

Ας δούμε συγκεκριμένα:

α) Η εξέλιξη των μεγεθών που αναφέρονται ως «διευκόλυνση καταθέσεων» στην ΕΚΤ, την περίοδο Οκτωβρίου 2019-2024, σε μηνιαία βάση, σε εκατομμύρια ευρώ, φαίνεται στο Γράφημα 1.

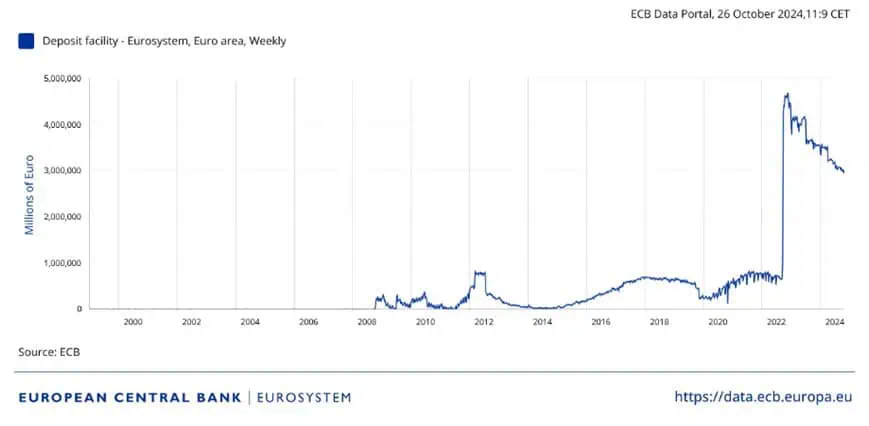

Αντίστοιχα στο Γράφημα 2, αναφέρονται τα ίδια μεγέθη την περίοδο 2000- Οκτώβριο 2024, προκειμένου να έχουμε μια σαφέστερη εικόνα των εξελίξεων.

Οι τραπεζικές καταθέσεις (διευκόλυνση καταθέσεων) που διατηρούνται από εμπορικά πιστωτικά ιδρύματα στις εθνικές κεντρικές τράπεζες και στην ΕΚΤ έχουν την ακόλουθη εξέλιξη σε επιλεγμένες ημερομηνίες (τα ποσά σε εκατομμύρια ευρώ): Σεπτέμβριος 2022: 708, Δεκέμβριος 2022: 4.522, Ιούνιος 2023: 4.127, Δεκέμβρης 2023: 3.549, Ιούνιος 2024: 3.214, Οκτώβριος 2024: 2.989.

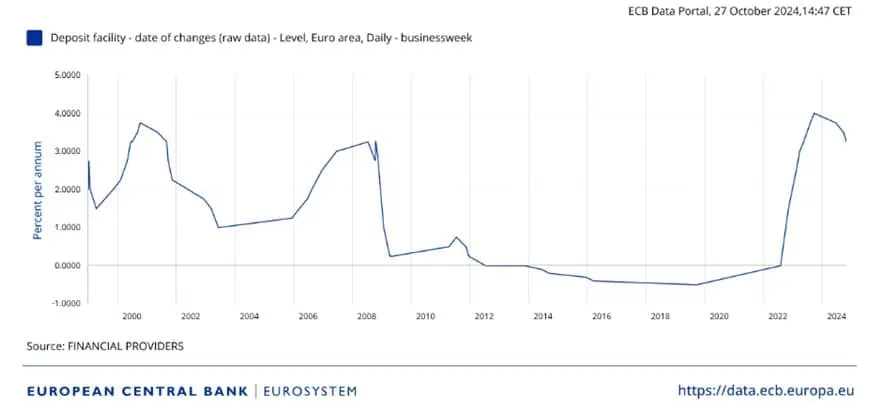

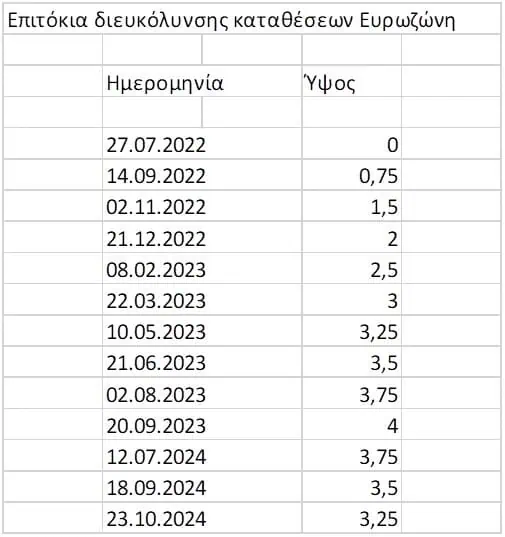

β) Καταγράφουμε τώρα την εξέλιξη των επιτοκίων επί της διευκόλυνσης καταθέσεων﮲ δηλαδή το επιτόκιο που λαμβάνουν οι εμπορικές τράπεζες επί των over night καταθέσεων τους και το οποίο αποτελεί απόφαση της ΕΚΤ. Αυτή η καταγραφή υπάρχει στο Γράφημα 3.

Αναφέρω συγκεκριμένες ημερομηνίες μεταβολής του συγκεκριμένου επιτοκίου στον Πίνακα 1:

Παρατηρούμε το εξής αν συνδυάσουμε τα δύο Γραφήματα 1 και 2. Από την περίοδο ανόδου των επιτοκίων –τελευταίοι τρεις μήνες του 2022– αρχίζει και η ποσοτική άνοδος αυτού του είδους των καταθέσεων όπως έχουμε ήδη αναφέρει (τα ποσά σε εκατομμύρια ευρώ, Σεπτέμβριος 2022: 708, Δεκέμβριος 2022: 4.522). Αυτά τα τεράστια ποσά διατηρούνται, παρότι μειώθηκαν ελαφρά, μέχρι και σήμερα (Οκτώβριος 2024). Σαφέστατα υπάρχει εμφανής συσχέτιση μεταξύ των εξελίξεων στα δύο μεγέθη. Όμως σαφέστατα υπάρχει κάτι παραπάνω: υπάρχει μια αιτιακή σχέση που ξεκινά από την άνοδο των επιτοκίων και ακολουθείται από την αύξηση των ποσοτήτων. Αυτό διότι η ΕΚΤ προκειμένου να αντιμετωπίσει τις πληθωριστικές πιέσεις αυξάνει τα επιτόκια, (εδώ η αναφορά γίνεται στο επιτόκιο κύριας αναχρηματοδότησης) περίπου από το τελευταίο τρίμηνο του 2022:Σεπτέμβριος 1,25%, Δεκέμβριος 2,5%. Η άνοδος συνεχίζεται μέχρι και το Σεπτέμβριο 2023 (4,5%) και στη συνέχεια έχουμε αποκλιμάκωση του ύψους του επιτοκίου μέχρι τον Οκτώβρη του 2024 (3,4%).

Κατά μέσο όρο την περίοδο Ιανουάριος 2023-Οκτώβριος 2024, έχουμε ύψος «διευκόλυνσης καταθέσεων» περίπου 3.700.000 εκατομμύρια ευρώ. Την ίδια περίοδο το επιτόκιο αποδοχής καταθέσεων ανέρχεται, κατά μέσο όρο, σε 3,5%. Με απλό υπολογισμό συνάγεται ότι οι τόκοι, την ίδια περίοδο, ανέρχονται περίπου σε 130 δισ. ευρώ. Για να σας δώσουμε μια ιδέα για το μέγεθος αυτών των μεταφορών στην Ευρωζώνη, σκεφτείτε τα εξής: με μεταφορά 130 δισεκατομμυρίων ευρώ από το Ευρωσύστημα στις τράπεζες της Ευρωζώνης πλησιάζουμε τις ετήσιες συνολικές δαπάνες της Ε.Ε., που ανέρχεται σε 168 δισ. ευρώ. Αυτή η κατάσταση είναι ακόμη πιο αξιοσημείωτη αν σκεφτεί κανείς ότι οι μεταφορές από ένα ευρωπαϊκό ίδρυμα προς τις τράπεζες αποφασίζονται χωρίς καμία πολιτική συζήτηση και χορηγούνται χωρίς να επιβάλλονται όροι. Αυτό έρχεται σε αντίθεση με τις δαπάνες της Ε.Ε., οι οποίες προκύπτουν από μια περίπλοκη διαδικασία λήψης πολιτικών αποφάσεων και συνήθως συνοδεύονται από αυστηρούς όρους

γ) Οι τράπεζες έχουν τόσα πολλά χρήματα να καταθέσουν όχι μέσω συνετής τραπεζικής αλλά λόγω των πολιτικών της ΕΚΤ. Το 2015 η ΕΚΤ ξεκίνησε την «ποσοτική χαλάρωση» (QE), συνεργαζόμενη με τις εθνικές κεντρικές τράπεζες για την αγορά ομολόγων σε προγράμματα ανοικτής αγοράς, με το πιο πρόσφατο να είναι αυτό που σχετίζεται με την πανδημία. Οι αντισυμβαλλόμενοι αυτών των αγορών μεγάλης κλίμακας είναι οι τράπεζες. Το 2015 είχαν μόνο 235 δισ. ευρώ στις καταθέσεις τους, τώρα κατέχουν 3,6 τρισεκατομμύρια ευρώ ως συνέπεια του QE (3). Παράλληλα η εξέλιξη του ενεργητικού της ΕΚΤ από το 2015 μέχρι και το 2023 το ενεργητικό της ΕΚΤ έχει σχεδόν πενταπλασιαστεί.

3 Οι αντίστοιχες εξελίξεις στο ελληνικό τραπεζικό σύστημα είναι ανάλογες και συγκεκριμένα οι ακόλουθες, σύμφωνα με τα στοιχεία της Τραπέζης της Ελλάδος.

Το 2022 το ύψος του μεγέθους «Διευκόλυνση αποδοχής καταθέσεων» ανέρχεται σε 41,187 δισ. ευρώ. Οι τόκοι που αναλογούν με βάση την εξέλιξη του επιτοκίου (θετικό επιτόκιο μόνο στο τελευταίο τρίμηνο με μέσο όρο 2,75%) ανέρχονται σε περίπου 283 εκατομμύρια ευρώ.

Το 2023 αντιστοίχως το ύψος του μεγέθους «Διευκόλυνση αποδοχής καταθέσεων» ανέρχεται σε 25,513 δισ. ευρώ. Οι τόκοι που αναλογούν με βάση την εξέλιξη του επιτοκίου (μέσος όρος 3,7%) ανέρχονται σε περίπου 943 εκατομμύρια ευρώ.

Συνολικά για τους 15 μήνες (Σεπτέμβριος 2022-Δεκέμβριος 2023) οι τόκοι ανέρχονται σε 1,226 δισ. ευρώ. Μεγάλη ανταμοιβή χωρίς τον ελάχιστο κόπο!

4 Αυτά τα πλεονεκτήματα, και άλλα ακόμη, οφείλονται στην πρωταρχική απόφαση «περί ανεξαρτητοποίησης των Κεντρικών Τραπεζών» προφανώς από τον έλεγχο της κοινωνίας που απλά σημαίνει ότι για αυτό το υποσύστημα δεν ισχύει η δημοκρατική αρχή της λαϊκής κυριαρχίας! Η επιλογή αυτή έχει γίνει στο πλαίσιο ότι ο καπιταλισμός στη Δύση (πρωταρχικά) έχει ανάγκη την πιστωτική διεύρυνση προκειμένου να προσπαθήσει να υπερβεί τη μεγάλη περίοδο στασιμότητας (δεν τα καταφέρνει, απλά φυτοζωεί) και ως ευκαιρία να ελεγχθεί η οικονομική άνοδος των υπολοίπων χωρών του πλανητικού νότου μέσω των ιστών της αράχνης του διεθνούς νομισματικού ( κυριαρχία του δολαρίου ως βασικό αποθεματικό νόμισμα και νόμισμα συναλλαγών) και χρηματοπιστωτικού συστήματος (ροές κεφαλαίων κτλ). Ο υπηρέτης του οικονομικού συστήματος έχει μεταβληθεί σε κύριο!

Παραπομπές

1) Κ. Μελάς, Οι Σύγχρονες Κρίσεις του Παγκόσμιου Χρηματοπιστωτικού Συστήματος (1974-2008), Εκδόσεις ΑΑ. Λιβάνη, 2011.

2) Κ. Μελάς, Θ. Μπένος, Κ. Καρφάκης, Αρχές Νομισματικής Θεωρίας, Εκδόσεις Μπένου, 2000

3) David Hollanders , How the ECB’s ‘deposit facility’ subsidizes banks, Social Europe, 19 September 2023. www.socialeurope.eu/how-the-ecbs-deposit-facility-subsidises-banks