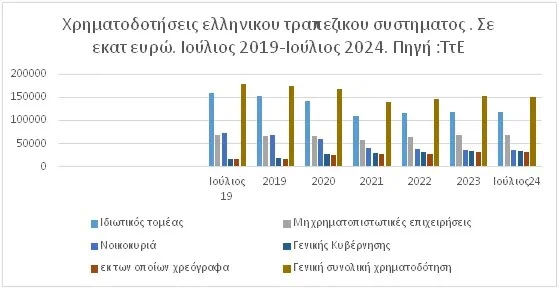

1. Σύμφωνα με τα στοιχεία της Τραπέζης της Ελλάδος, όπως παρουσιάζονται στη Γραφική Παράσταση 1, μπορούν να συναχθούν τα ακόλουθα συμπεράσματα αναφορικά με τη χρηματοδότηση της ελληνικής οικονομίας από το ελληνικό τραπεζικό σύστημα την περίοδο Ιούλιος 2019 – Ιούλιος 2024:

- Η γενική συνολική χρηματοδότηση της οικονομίας παρουσίασε μείωση κατά 2,4%.

- Η χρηματοδότηση του ιδιωτικού τομέα παρουσίασε μείωση κατά 26,1%.

- Η χρηματοδότηση προς τις μη χρηματοπιστωτικές επιχειρήσεις έμεινε στάσιμη 0,0%.

- Η χρηματοδότηση προς τα νοικοκυριά μειώθηκε δραστικά κατά 51,1%.

- Η χρηματοδότηση προς τη Γενική Κυβέρνηση αυξήθηκε σημαντικά κατά 87,7%.

- Η αγορά (χρηματοδότηση) χρεογράφων, κυρίως κρατικών και δευτερεύοντος εταιρικών, αυξήθηκε κατά 91,6%.

Ενώ η χρηματοδότηση των μη χρηματοπιστωτικών επιχειρήσεων (ΜΧΕ) από τα εγχώρια νομισματικά χρηματοπιστωτικά ιδρύματα (ΝΧΙ) αποτελεί το 57% της χρηματοδότησης του εγχώριου ιδιωτικού τομέα τον Ιούλιο 2024, παρουσιάζοντας μια διαχρονική σταθερότητα ως προς το απόλυτο μέγεθος την αναφερόμενη περίοδο, δύο μεγέθη κινήθηκαν σε αντίθετες κατευθύνσεις: η απόκτηση χρεογράφων και η χρηματοδότηση των νοικοκυριών. Το πρώτο σχεδόν διπλασιάστηκε, το δε δεύτερο υποδιπλασιάστηκε.

2. Ο λόγος χρηματοδότησης των ΜΧΕ ως προς το ΑΕΠ διαμορφώθηκε το 2023 σε 31%, παρουσιάζοντας μείωση ως προς το έτος 2019 που βρισκόταν στο 37% (Γραφική Παράσταση 2). Συνεπώς την αναφερομένη περίοδο ο ρυθμός αύξησης της χρηματοδότησης των ΜΧΕ από το Τραπεζικό σύστημα (καθαροί πόροι του εγχώριου τραπεζικού συστήματος) υπολείπεται του ρυθμού μεγέθυνσης του ΑΕΠ. Υπενθυμίζεται ότι τα «τραπεζικά δάνεια συγχρηματοδότησης» προς τις ΜΧΕ (δηλ. δάνεια με αμιγώς τραπεζικούς πόρους) περιλαμβάνονται στην τραπεζική πιστωτική επέκταση και συμπληρώνουν –σύμφωνα με το σχήμα χρηματοδότησης που προβλέπει το πλαίσιο του Recovery and Resilience Facility / RRF– τα «δάνεια του RRF» προς τις ΜΧΕ, τα οποία (αν και επίσης χορηγούνται με τη διαμεσολάβηση των εμπορικών τραπεζών) χρησιμοποιούν δημόσια κονδύλια και δεν αποτελούν μέρος της τραπεζικής πιστωτικής επέκτασης. Οι χρηματοδοτήσεις της ΕΤΕπ και της Ευρωπαϊκής Τράπεζας Ανασυγκρότησης και Ανάπτυξης στο πλαίσιο του RRF, Sure κ.λπ. επίσης αποτελούν κονδύλια τα οποία επηρεάζουν μεν τη συνολική πιστωτική επέκταση που θα λάβουν οι ΜΧΕ, αλλά δεν περιέχονται στην τραπεζική πιστωτική επέκταση.

Με απλά λόγια, μεγάλο μέρος της μεγέθυνσης της ελληνικής οικονομίας προήλθε από Δημόσιους πόρους, χωρίς τους οποίους προφανώς δεν θα είχαμε τους συγκεκριμένους ρυθμούς μεγέθυνσης του ΑΕΠ.

3. Σύμφωνα με τα στοιχεία της στατιστικής βάσης (*), το υπόλοιπο δανειακών οφειλών των εγχώριων μη χρηματοπιστωτικών επιχειρήσεων (ΜΧΕ) προς τα εγχώρια πιστωτικά ιδρύματα ήταν 64,7 δισ. ευρώ το Φεβρουάριο του τρέχοντος έτους.

Από αυτό το ποσό, το μεγαλύτερο μερίδιο αντιστοιχούσε σε επιχειρήσεις μεγάλου μεγέθους. Ειδικότερα, στις μεγάλες επιχειρήσεις αναλογούσε ποσοστό 44% επί του συνολικού υπολοίπου, στις πολύ μικρές επιχειρήσεις 23%, στις μεσαίου μεγέθους επιχειρήσεις 19% και στις μικρές επιχειρήσεις 15%. Όσον αφορά το πλήθος δανείων, πάνω από το ήμισυ (53%) αναλογούσε στις πολύ μικρές επιχειρήσεις. Στις μικρές αντιστοιχούσε περίπου το 1/3, στις μεσαίες περίπου το 1/8, ενώ μόλις το 1/25 του πλήθους των δανείων αφορούσε μεγάλες επιχειρήσεις.

Η ταξινόμηση των επιχειρήσεων ανά μέγεθος είναι συνεπής με τον ορισμό της Ευρωπαϊκής Επιτροπής (Σύσταση 2003/361/ΕΚ) και περιλαμβάνει τις εξής κατηγορίες:

α) Πολύ μικρή επιχείρηση: απασχολεί λιγότερα από 10 άτομα και ο ετήσιος κύκλος εργασιών ή / και το σύνολο του ισολογισμού δεν υπερβαίνει τα 2 εκατομμύρια ευρώ.

β) Μικρή επιχείρηση: δεν ανήκει στις πολύ μικρές, απασχολεί λιγότερα από 50 άτομα και ο ετήσιος κύκλος εργασιών ή / και το σύνολο του ισολογισμού δεν υπερβαίνει τα 10 εκατομμύρια ευρώ.

γ) Μεσαία επιχείρηση: δεν ανήκει στις μικρές και πολύ μικρές επιχειρήσεις, απασχολεί λιγότερα από 250 άτομα και ο ετήσιος κύκλος εργασιών δεν υπερβαίνει τα 50 εκατομμύρια ευρώ ή / και το σύνολο του ισολογισμού δεν υπερβαίνει τα 43 εκατομμύρια ευρώ.

δ) Μεγάλη επιχείρηση: δεν ανήκει στην κατηγορία των πολύ μικρών, μικρών ή μεσαίων επιχειρήσεων.

Από τα ανωτέρω σκιαγραφείται ότι οι μεγάλες επιχειρήσεις κατά κανόνα λαμβάνουν δάνεια μεγαλύτερου ύψους από ό,τι οι επιχειρήσεις μικρού και μεσαίου μεγέθους. Πράγματι, το μέσο ποσό δανείου που συνάπτεται για τις επιχειρήσεις μεγάλου μεγέθους υπολογίζεται σε περίπου 10 εκατ. ευρώ, για τις μεσαίες 1,1 εκατ. ευρώ, ενώ η αντίστοιχη μέση αξία δανειακής σύμβασης για τις επιχειρήσεις μικρού ή πολύ μικρού μεγέθους δεν υπερβαίνει το 0,5 εκατ. ευρώ.

4. Σύμφωνα με τα στοιχεία της ΤτΕ, οι πηγές χρηματοδότησης των ελληνικών πιστωτικών ιδρυμάτων παρουσιάζονται στη Γραφική Παράσταση 3.

Με βάση τα παρουσιαζόμενα στοιχεία, οι καταθέσεις αποτελούν την κύρια πηγή χρηματοδότησης των ελληνικών πιστωτικών ιδρυμάτων, σε ποσοστό που κυμαίνεται μεταξύ του 80% και του 85%. Με αυτό το δεδομένο και με τη μεγάλη διαφορά spread μεταξύ επιτοκίου καταθέσεων και χορηγήσεων (Γραφική Παράσταση 4) εξηγούνται, κατ’ αρχάς, τα υψηλά κέρδη που παρουσίασαν τα ελληνικά τραπεζικά ιδρύματα τα τρία τελευταία έτη 2021-22-23 (καθαρά κέρδη μετά από φόρους αντίστοιχα κατά έτος: 1,582 – 3,044 – 3,300 δισ. ευρώ). Επίσης αποκομίζουν κέρδη με την τοποθέτηση των διαθέσιμων πόρων σε υψηλότοκα ομόλογα του ελληνικού δημοσίου ή εταιριών (όπως έχουμε πει) ή στον ειδικό λογαριασμό που διατηρεί η Ευρωπαϊκή Κεντρική Τράπεζα προκειμένου να καταθέτουν εκεί οι εμπορικές τράπεζες τα διαθέσιμά τους, ο οποίος δίνει επιτόκιο 3,75%.

Επίσης από την περίοδο τον Σεπτέμβριο του 2019, για πρώτη φορά η ΕΚΤ έδωσε δάνεια προς το τραπεζικό σύστημα με αρνητικό επιτόκιο μισή μονάδα. Ενώ το επιτόκιο καταθέσεων της ΕΚΤ ήταν μηδέν, το επιτόκιο δανεισμού ήταν αρνητικό, -0,5%, δηλαδή η ΕΚΤ έδινε τόκο για το δάνειο αντί να τον χρεώνει. Η τράπεζα δηλαδή δανειζόταν για παράδειγμα 1 εκατ. ευρώ, αλλά επέστρεφε 995.000 ευρώ.

Η κατάσταση αυτή επέτρεψε στις ελληνικές συστημικές τράπεζες να δανείζονται με αρνητικό επιτόκιο και να τα καταθέτουν με μηδενικό στον ειδικό λογαριασμό της ΕΚΤ, επωφελούμενες από τη διαφορά ή να τα διοχετεύουν σε χρηματοπιστωτικές τοποθετήσεις με υψηλότερες αποδόσεις, προκειμένου να καλύψουν με τον τρόπο αυτό πολλές δικές τους τρύπες (προβλέψεις για μη αποτελεσματικά δάνεια)

Στη Γραφική Παράσταση 3 παρουσιάζεται το ύψος αυτού του δανεισμού από τον Δεκέμβριο 2020 μέχρι και τον Φεβρουάριο 2024 (Υποχρεώσεις προς το Ευρωσύστημα).

Σκοπός της χορήγησης αυτών των δανείων ήταν να αυξηθεί η πιστωτική επέκταση της οικονομίας. Δηλαδή τα δάνεια αυτά δίνονταν με σκοπό να μετατραπούν σε δάνεια των εμπορικών τραπεζών προς τις επιχειρήσεις και τα νοικοκυριά για να υποστηριχθεί η αγορά και να λειτουργήσει η οικονομία.

Παρόλο, όμως, που οι τέσσερις συστημικές τράπεζες πήραν συνολικά 50,8 δισ. ευρώ από τα δάνεια της ΕΚΤ με αρνητικό επιτόκιο, δεν φαίνεται να λειτούργησαν προς αυτή την κατεύθυνση, όπως δείξαμε προηγουμένως στο σημείο 1.

5. Από τότε που οι τράπεζες υπηρετούν πρωτίστως και μόνο τους μετόχους τους, η παροχή ρευστότητας στην οικονομική δραστηριότητα έχει υποβιβασθεί σε ex residuo στόχο. Το τραπεζικό σύστημα έχει μετατραπεί σε δυνάστη της πραγματικής οικονομίας. Οι τέσσερις ελληνικές συστημικές τράπεζες παρήγαγαν την περίοδο καθαρά κέρδη μετά φόρων ύψους 7,926 δισ. ευρώ. Πρόκειται για απορρόφηση πόρων από το εισοδηματικό κύκλωμα!

* Το Ευρωπαϊκό Σύστημα Κεντρικών Τραπεζών (ΕΣΚΤ) ξεκίνησε από το Σεπτέμβριο του 2018 τη συλλογή αναλυτικών στοιχείων χορηγήσεων προς νομικά πρόσωπα (επιχειρήσεις). Στην Ελλάδα υπεύθυνη για τη συλλογή, τον ποιοτικό έλεγχο και την αποστολή στοιχείων στην Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) είναι η Τράπεζα της Ελλάδος, σύμφωνα με τον Κανονισμό (Ε.Ε.) 2016/867 της ΕΚΤ και τις Πράξεις Διοικητή της Τράπεζας της Ελλάδος 2677/19.5.2017 και 2692/30.6.2023. Βλ. AnaCredit (Analytical Credit Datasets).